Re: KOTRA, 2023년 수출 전망 및 지역별 시장 여건 발표(2)

본문

◦ 동·서남아: 중국을 대체할 차세대 글로벌 생산기지로 각광

* (폭스콘) 애플 맥북 생산기지 베트남으로 이전, 인도 타밀나두주 아이폰 조립공장 가동

Ⅲ. 2022년 한국 수출 평가

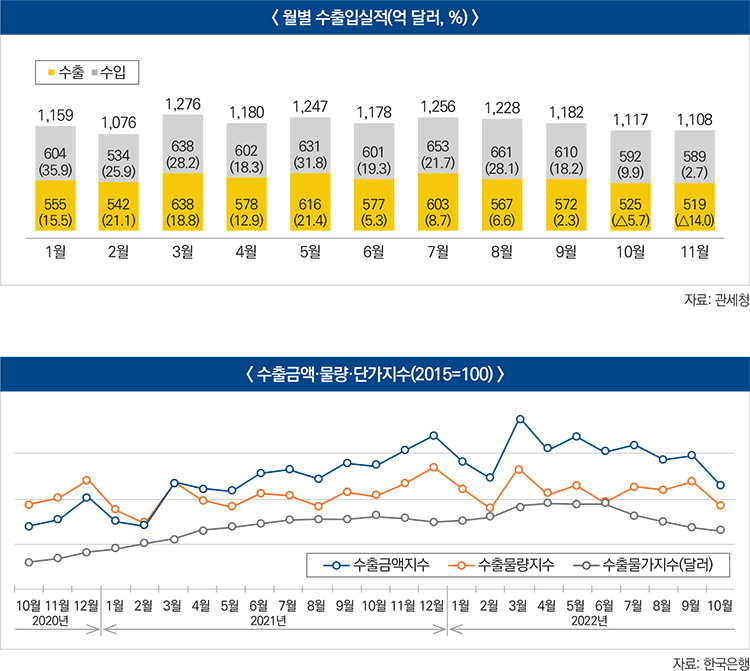

□ ’22년 한국 수출은 6,800억 달러를 넘어 역대 최대실적 기록(전년 대비 6% 증가)

◦ ’21년 수출액인 6,444억 달러를 돌파(12.10일), 코로나19 발생 이후 2년 연속 수출 플러스 성장 및 사상 최고 수출실적 경신

◦ 역대 최단기 무역 1조 달러 달성(9.13일), 교역규모 2단계 상승(8위 → 6위), 어려운 대외 여건 속 ’22년(9월 누계기준) 무역 10대국 중 교역 증가율 3위 기록

* 수출/수입 증가율(%): (1위) 미국 21.2/19.7, (2위) 네덜란드 16.7/22.9, (3위) 한국 12.2/25.0 (WTO)

* 한국 순위(’21년→’22.1~9월): (수출) 7위→6위, (수입) 9위→8위, (교역) 8위

→6위 (WTO)

◦ 3분기 누계기준 중소·중견기업 모두 800억 달러 이상 기록

* 기업 규모별 수출실적(억 달러/증가율): (중소) 889/5.8%, (중견) 960/16.3%, (대) 3,389/12.9%

□ 에너지·원자재 價 상승 영향으로 14년 만에 무역수지 적자 전환

◦ 원유·가스·석탄 가격상승*으로 에너지 수입이 확대되며, 한국 최대 수입액 기록(’22.1~11월: 6,715억 달러, +21.2%)

* 11월 3대 에너지 수입단가 증가율(전년동기 대비, %): (원유)1 8.6, (가스) 33.9, (석탄) 11.9

◦ 한편 원유 수입단가 상승은 석유제품 수출물량 및 수출액 확대에 영향을 미쳐 반도체에 이어 우리나라 수출 확대에 기여*

* ’22.1~11월 수출실적(억 달러, 전년비 증감 %): (1위) 반도체(1,202/4.3),

(2위) 석유제품(582/70.0)

□ 품목: 에너지 價 상승으로 석유제품(70.0%) 수출 급증, 전기차 산업 성장과 반도체 수급 개선으로 자동차(15.3%)·차 부품(3.3%)·이차전지(13.9%) 수출 증가

◦ 다만, 수요 약세, 재고율 증가, 단가 하락으로 반도체(4.3%) 수출 증가 폭은 축소, 가전·화장품·컴퓨터 등 주요 품목의 수출은 감소*

* ’22.1~11월 수출감소율(%): 화장품(△13.2), 무선통신기기(△8.0), 가전(△5.4), 섬유( 2.5), 컴퓨터( 1.5)

□ 시장: 중국(제로 코로나 정책 고수)과 러시아(러-우에 따른 서방의 경제제재)를 제외한 全 지역에서는 수출 증가세 시현

* ’22.1~11월 권역별 수출 증감률(%): 러(△16.3), 중(△2.0)↔인도(21.7), 아세안(18.4), 미(15.3)

Ⅳ. 2023년 한국 수출 전망

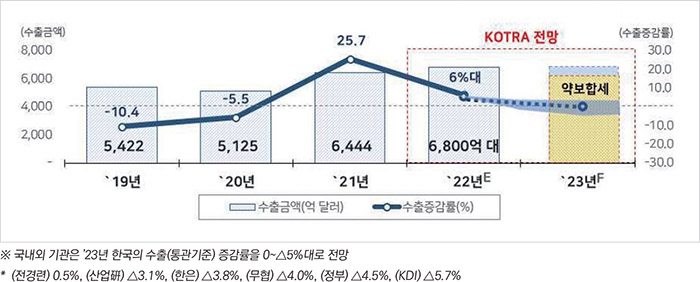

□ ’23년 한국 수출은 전년 대비 약보합세를 유지할 것으로 예상

◦ 대외 불확실성에 따른 세계 경제 회복동력 저하와 디지털 전환의 시장효과 감소로 주력 품목에 대한 수입 수요 감소가 나타날 전망

- 불안: 中 방역 봉쇄 재개, 美·EU 경기회복 둔화, 이란 핵 협상 중지로 중동지역 지정학 갈등 고조, 보호무역주의 확산, 긴축정책 강화 등

◦ 다만, 공급 측면의 리스크 해소와 수출 기회요인을 적극 활용할 경우 3분기 이후부터 우리나라 수출이 성장세로 전환될 것으로 예상

- 기회: 中 방역 완화 및 경기회복, 러-우 사태 종결로 전후 복구 수요, 에너지 인프라 투자 확대(EU·중동 등), 원자재 가격 안정 기대감 등

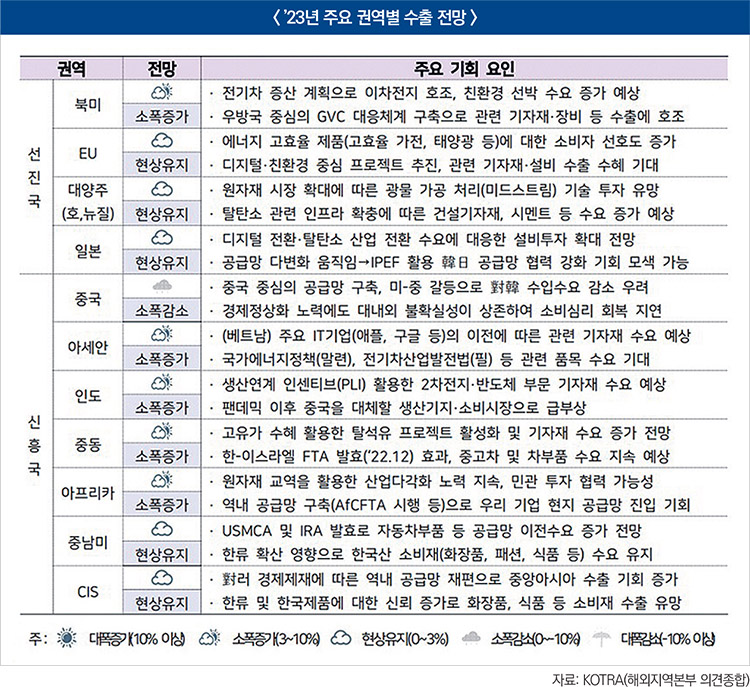

□ 권역: 신흥시장 중심의 수입 수요 예상, 對中 수출은 다소 위축

◦ 일부 신흥시장의 수입 수요 증가*가 우리 기업의 수출 기회로 나타날 전망이며, 선진시장은 일부 수출 품목에 한해 수요 유지 예상**

* ’23년 신흥시장 상품 수입 증가율 전망 (IMF): (CIS) 9.4%, (중동) 5.7%,

(아프리카) 5.7%

** (미·EU) 공급망 내재화에 따른 소·부·장 수출 기회, 對中 견제에 따른 반사이익 등

◦ 우리나라와 원자재 및 중간재 교역규모가 큰 중국의 경기 부진과 불확실성 우려*로 對中 수출은 전년 대비 감소할 것으로 예상

* 세계은행, “中 경제가 코로나 팬데믹과 방역 정책 등 상당한 위험에 노출돼 있다”

(’22.12) → 경제성장률 전망 하향 조정: (’22년) 2.7%(△0.1%p),

(’23년) 4.3%(△0.2%p)

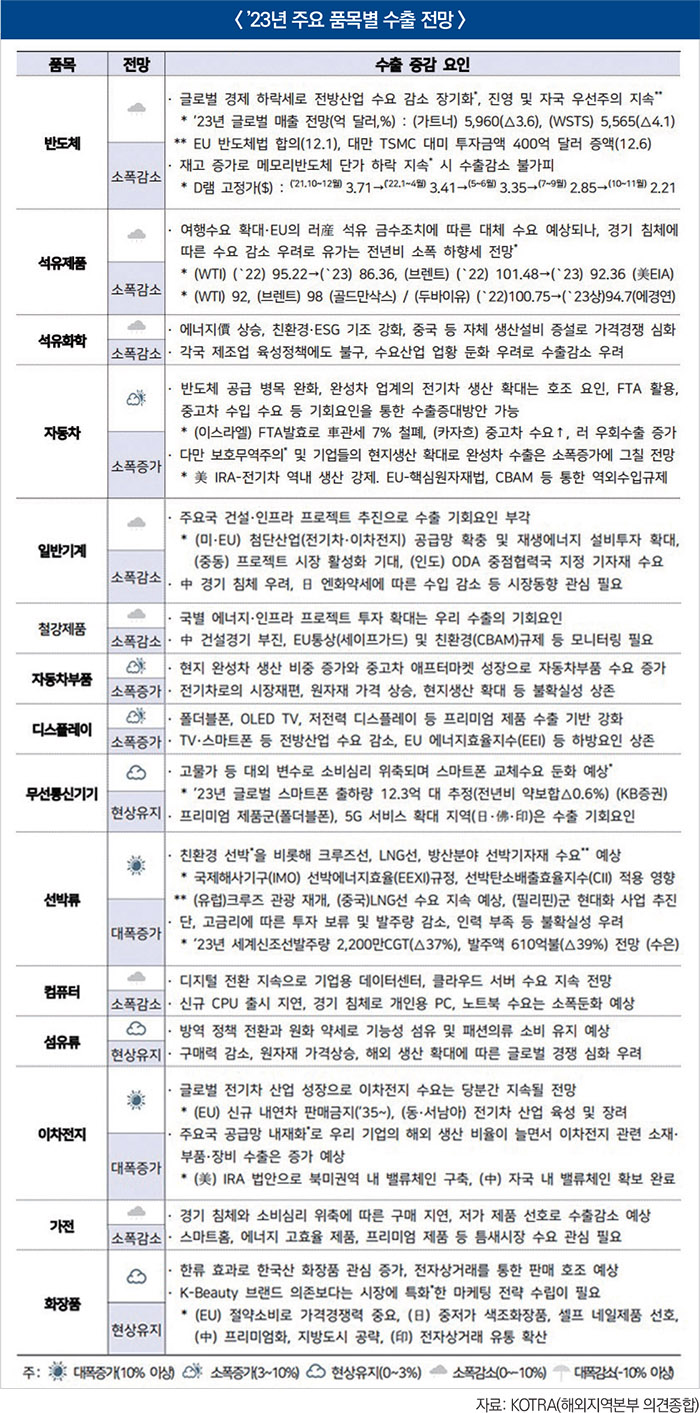

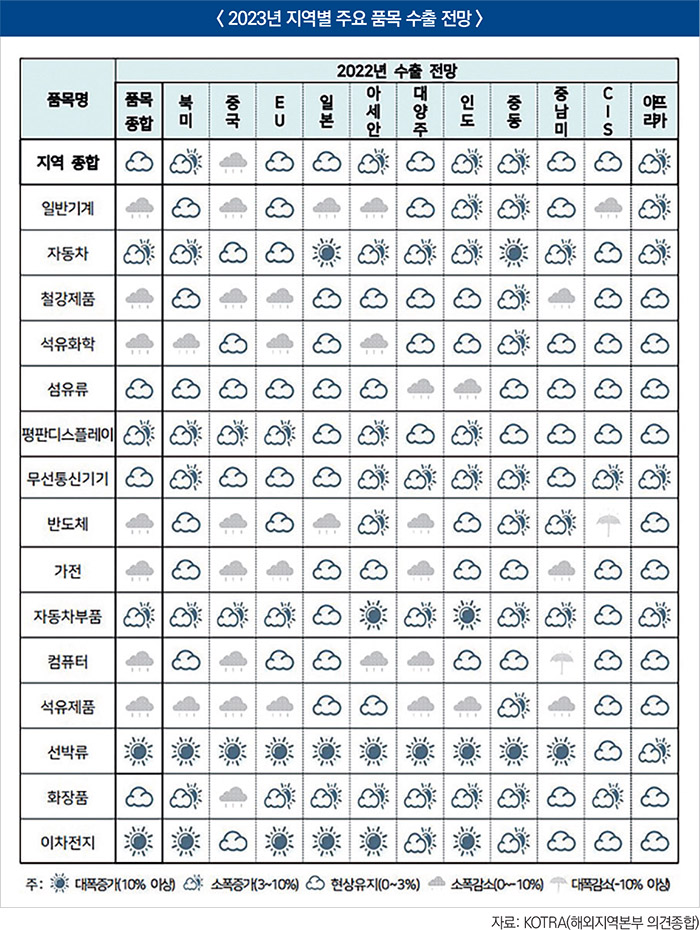

□ 품목: 소비위축 등 불확실성 장기화로 주력품목 수출 증가 둔화

◦ 주력: 무선통신기기·컴퓨터 등 IT 수요 부진*으로 메모리반도체 재고조정은 ’23년 상반기까지 나타날 전망**, 선박은 수출 호조 예상***

* ’23년 글로벌 IT기기 시장은 경기 침체 여파로 0.6% 소폭감소 예상(Gartner)

** 재고소진, 차세대 D램(DDR5) 출시 등 하반기부터 메모리 단가 회복 기대(Trendforce)

*** ’20년 4분기 이후 수주한 컨테이너선·LNG선 등 물량 인도 개시 예정(산업硏)

◦ 신성장: 경기둔화에도 불구, 美·EU 등 주요국 친환경 정책 추진영향으로 전기차·이차전지* 관련 품목은 수출 성장 기대

* 글로벌 순수전기차 판매량은 ’30년까지 연평균 37%씩 성장 예상(LMC Automotive), 이차전지 시장은 전기차 보급 확대로 ’30년 3,17억 달러로 증가 전망(SNE리서치)

◦ 中企품목: 한류로 높아진 국가 인지도를 활용한 소비재(화장품 등), 자동차(중고차), 자동차부품 수출 증가 예상

자료제공: KOTRA

자료편집: 핸들러전문지

- 이전글KOTRA, 2023년 수출 전망 및 지역별 시장 여건 발표(1) 23.02.19

- 다음글중국 폴리스티렌 시장 동향 23.01.20