전기자동차 시장 2025년 및 2050년 전망 “Electric Vehicle Outlook 2022”

본문

전기자동차 시장 2025년 및 2050년 전망 “Electric Vehicle Outlook 2022”

개요

’25년까지의 단기 전망 및 이후 ’50년까지는 두 개의 시나리오로 구분하여 배터리, 재료, 석유, 전기, 기반 시설 및 배출 등 수요를 전망하였다.

전기 승용차(플러그인 자동차) 판매는 ’21년 6.6백만 대에서 ’25년 20.6백만 대로 증가할 전망이며, ’26년 이후 전망은 2개의 시나리오로 구분하였다.

① 경제 전환 시나리오(Economic Transition Scenario, ETS): ’40년 전기 승용차는 7억 대, 전기 2륜 및 3륜 차는 7억 5천만 대 이상이 될 전망이다.

② 넷제로 시나리오(Net Zero Scenario, NZS): ’50년 글로벌 자동차의 넷제로화 달성을 위해서는 무배출 차량이 승용차 신차 판매에서 차지하는 비중이 ’30년 61%, ’35년 93%, ’38년 100%를 차지해야 할 것으로 전망했다.

주요 내용

현재 전 세계적으로 운행되고 있는 전기차는 승용차 2천만 대, 상용차 130만 대, 전기 모페드, 스쿠터, 오토바이, 삼륜차 등은 2억 8천만 대로 나타났다. 배터리 기술은 지속 향상되고 있으며, 넷제로를 향한 정책적 압력은 증가하고, 완성차업체들은 새로운 EV(electric vehicle) 모델 생산을 확대하고 있다.

1. 단기 전망(’25년)

전기 승용차 판매는 정책적 압력의 지속 증가, 보다 많은 모델의 시장 출시, 소비자의 관심 증대 등으로 인해 급격한 증가세가 지속될 전망이다. 플러그인 자동차 판매는 ’21년 6.6백만 대에서 ’25년 20.6백만 대로 증가할 전망이다. 또한, 배터리 비용 상승이 단기 EV 보급 추세를 이탈시키지는 않을 것으로 보인다.

전쟁, 인플레이션, 무역마찰 등이 배터리 원자재 가격을 상승시키고 있지만, 가솔린 및 디젤 가격 역시 최고치를 갱신하고 있어서 소비자들의 EV에 대한 관심이 더욱 증가하고 있다.

’25년 플러그인 자동차는 신차 판매의 23%를 차지할 전망이다.(’21년에는 10%) 이중 2/3는 완전 배터리 전기차(full battery electric vehicle, BEV)가 차지할 전망이며, 플러그인 하이브리드는 유럽 이외에서는 의미 있는 비중을 차지하지 못하고, 전 세계적으로는 ’26년 정도가 정점일 것으로 예상된다.

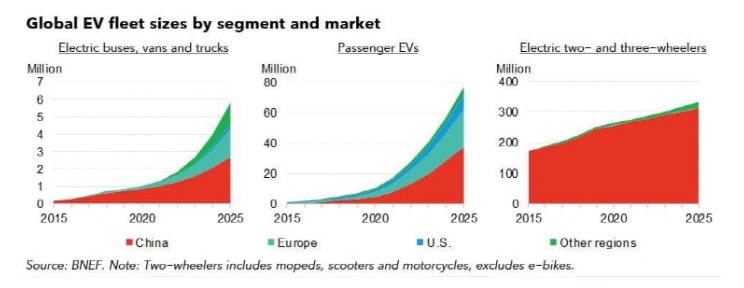

부문 및 시장별 글로벌 EV 차량 규모

연료전지 자동차는 중국의 푸쉬로 소폭 증가하겠지만, 전체적으로는 승용차 부문에서 의미 있는 영향을 주지는 못할 것으로 판단된다.

’25년 중국과 유럽이 글로벌 EV 판매의 80%를 차지할 것으로 예측된다. 중국과 유럽 자동차 시장의 경우 EV 판매 비중이 각각 39%에 이를 전망이며, 미국 시장은 ’23년부터 확대되기 시작, ’25년에는 글로벌 EV 시장의 15%를 차지할 전망이다.

EV 보급이 가속됨에 따라 내연기관 자동차 판매는 ’17년 정점에 도달한 후 감소 추세가 지속되어 ’25년 내연기관 승용차 판매 비중은 ’17년 피크 때보다 19% 낮아질 전망이다.

’25년까지 전기 승용차 보급은 7,700만대로 6% 정도의 비중을 차지할 전망이다. 중국의 경우 보다 빠르게 증가해 전기차 비중이 13%로 증가하는 반면, 유럽은 8% 수준으로 예상된다.

전기 중대형 트럭의 판매도 증가하기 시작, ’21년에는 1만 대 정도가 판매될 전망이다. 글로벌 대형 트럭업체들이 ’30년까지 연간 판매의 35~60%를 무배출 차량, 기본적으로는 완전 전기차로 판매하겠다는 목표를 세우고 있기 때문에 지속적으로 증가할 것으로 보인다.

2. 장기 전망

’26년 이후 전망은 2개의 시나리오로 구분된다.

① 경제전환 시나리오(Economic Transition Scenario, ETS): 기본적으로 기술-경제 트렌드, 시장력(market force)을 기준으로 하며, 시장에 영향을 미칠 새로운 정책이나 규제가 없다고 가정

② 넷제로* 시나리오(Net Zero Scenario, NZS): 기본적으로 '50년 넷제로 목표를 달성하기 위해 어떤 동력 기술이 사용되는지를 고려

* 넷제로(Net Zero): 넷제로는 온실가스의 배출량(+)과 흡수량(-)을 같아지도록 해 순(Net) 배출을 0(Zero)으로 만드는 것을 의미

ETS 하에서는 배터리 가격이 하락함에 따라 EV 판매는 빠르게 증가할 전망이다. 보조금이 없는 EV와 내연기관과의 가격 패리티(price parity)는 대부분 국가와 세그먼트에서 ’20년대 후반에 달성될 전망이다.

유럽, 중국, 북미 등 주요 EV 시장에서의 EV 판매는 향후 10~15년간 빠르게 증가하다가 ’30년대에는 소폭 둔화될 전망이다. 이는 시장이 성숙되고, S커브의 급성장 부분에서 벗어나기 때문이다. 이 시나리오는 EU의 ’35년 내연기관 퇴출 목표 달성을 가정하지는 않지만, 판매의 80% 정도는 완전 전기차가 차지할 것으로 가정하였다.

EV 판매의 빠른 증가에도 불구하고 ’40년 내연기관 자동차는 8억 대, 전체 자동차의 50% 이상을 차지할 것으로 전망된다. 또 ’40년 글로벌 내연기관 자동차 판매의 50% 이상은 신흥국에서 차지할 전망이다.

대부분의 세그먼트에서 전기 상용차의 디젤 상용차와의 코스트 패리티는 ’20년대에 달성될 전망이다. 배터리 밴과 경형 트럭은 이미 판매가 증가하고 있으며, ’30년에 시장의 1/3을 차지할 전망이다. 이들 세그먼트의 글로벌 EV 판매 비중은 ’40년에 60%에 달하고, 일부 국가에서는 75%를 초과할 전망이다.

대형 트럭의 전기화는 낮은 수준에서 시작되었으며, ’40년까지 글로벌 중대형 트럭 판매의 1/3은 전기차가 될 전망이다. 국가/지역별로 보면 유럽, 미국, 중국의 전기 트럭 판매 비중은 45~55%에 달하지만, 일부 국가에서는 20% 정도에 불과할 것으로 전망된다. 일부 국가에서는 천연가스 트럭이 판매될 것으로 예상된다.

전기버스 판매도 지속적으로 증가하고 있으며, 글로벌 신차 판매의 44%, 전체 등록차의 18%를 전기차가 차지하고 있다. 글로벌 전기 버스의 98%는 중국이 차지하고 있다. ’40년 글로벌 전기 버스 대수는 1.75백만 대로 전체 버스의 62%를 차지할 전망이다. 일부 국가에서는 정부의 적극적인 기술 지원에 힘입어 수소연료 전지 버스의 판매가 확대될 것으로 전망이다.

’40년 EV화 비중은 승용차, 버스와 2륜 및 3륜 차, 경상용차의 순서로 전망된다. ’40년에 전기 승용차는 7억 대, 전기 2륜 및 3륜 차는 7억5천만 대 이상이 될 전망이다.

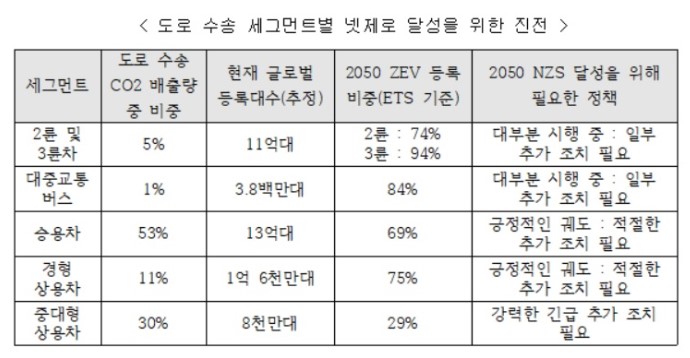

3. 넷제로 시나리오와 정책적 함의

’50년 글로벌 자동차의 넷제로화 달성을 위해서는 무배출 차량이 승용차 신차 판매에서 차지하는 비중이 ’30년 61%, ’35년 93%, ’38년 100%가 되어야 한다. ETS 하에서는 분석대상 국가 중 어느 국가에서도 ’38년까지 내연기관차 판매의 완전 중단을 달성하지 못할 것으로 예상된다.

독일, 영국, 프랑스, 중국의 경우 근접한 수준에 이를 것으로 보이고, 일부 자동차 시장이 소규모인 국가의 경우에는 달성이 보다 용이할 전망이다. 신흥국의 경우 모든 형태의 전기 모빌리티로의 전환을 가속하기 위해서는 재정 지원이 필요하다.

수요 감축 시나리오(reduced demand scenario)

EV가 이미 상당히 보급되었고, 운송 배출량의 통제를 위해서는 도입이 필요하지만, EV 보급만을 사용하는 것은 넷제로 달성을 위한 가장 효율적인 방법이 아니다. 수요 감축 시나리오는 정부가 자동차 의존도를 어떻게 낮추는가의 문제를 고려해야 한다. ’50년에 승용차로 이동하는 거리를 10% 단축할 경우 넷제로를 보다 용이하게 달성하는 것이 가능하다.

수요 감축 시나리오는 활동적 운송(사이클링과 도보) 및 대중교통과 같은 모달 쉬프트(modal shift)를 포함한다. 이렇게 할 경우 ’50년 승용차 대수는 2억 대가 감소할 수 있으며, 이것은 영국, 독일, 프랑스, 이탈리아의 현재 승용차 대수를 합친 것과 동등한 수준이다. 수요 감축 시나리오는 ’50년까지 CO2 배출량을 2.25GT(누적) 감축하고, 연간 배터리 수요를 433GWh 감소시켜 공급망의 긴장을 완화시킬 것이다.

4. 배터리와 충전 인프라

배터리의 경우, ETS 하에서 ’30년 EV 배터리 수요는 3,486GWh로 증가할 전망이다. 배터리 제조업체들은 ’25년까지 연간 4,151GWh를 생산할 수 있는 공장 건설 계획을 발표했다.

배터리 소재의 경우 ’30년 리튬 총 수요는 2.4MT을 초과해 현재보다 259% 증가할 전망이다. 기업들은 카보네이트(carbonate)와 하이드로사이드(hydroxide)를 생산하는 케미칼 컨버터에 투자하고 있으며, 원자재 추출에 대한 투자는 무시하고 있다. 이로 인해 지난 18개월 동안 리튬 가격이 상승했다.

40만 톤 LCE*를 만들기 위해서는 54억 달러 정도의 리튬 원자재 공급이 필요하다.

* 리튬은 화합물의 종류에 따라 리튬 함량이 다르기 때문에, 일반적으로 시장에서 수량을 언급할 때는 탄산리튬 기준인 LCE(Lithium Carbonate Equivalent) 수치로 환산하여 사용

케미칼 컨버터의 경우 ’25년까지 추가로 10만 톤 LCE 카보네이트, 30만 톤 LCE 하이드로사이드 설비가 계획되어 있는데, 이를 위해서는 84억 달러가 필요하다. ’30년 니켈 수요는 1.5백만 MT에 달할 전망이다.

충전 인프라의 경우, 현재부터 ’40년까지 충전 인프라에 대한 누적 투자는 ETS의 경우 1조 달러, NZS의 경우 1.4조 달러를 초과할 것으로 보인다. ’40년에 전 세계적으로 340~490백만 개의 충전기가 필요하다. 가정 외부의 충전기는 42~59백만 개가 될 전망이다.

5. 석유/전기 및 배출

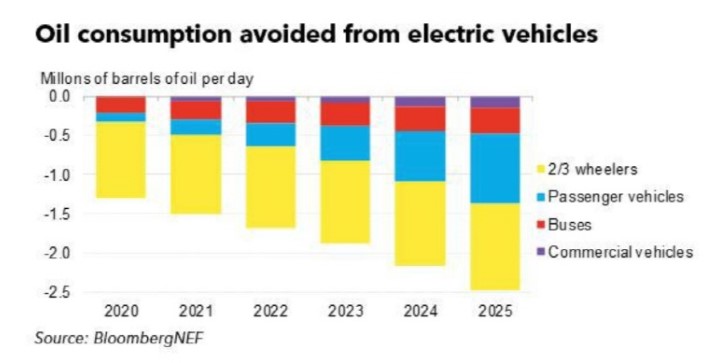

석유 수요의 경우, ’25년에 모든 형태의 EV가 1일당 석유 수요를 2.5백만 배럴을 대체할 전망이다. 가솔린 수요는 ’26년 정점에 도달하고, 도로 운송의 총 석유 수요는 ’27년에 정점에 도달할 전망이다.

전기 자동차에서의 오일 소비

ETS 하에서 EV에 의한 1일당 석유 수요는 ’19년 43.6백만 배럴에서 ’40년 34백만 배럴로 감소할 전망이다. NZS 하에서는 ’40년에 1일당 석유 수요가 추가로 10백만 배럴 감소할 전망이다.

전기 수요의 경우 ’40년 모든 전기차의 전기 수요는 3,338TWh(ETS의 경우), 4,761TWh(NZS의 경우)에 달할 전망이다. NZS의 경우 ’50년 수요는 8,855TWh로 증가할 전망이다. ’40년 모든 전기 자동차는 글로벌 총 전기 소비의 10~13%를 차지할 전망이며, ’50년에는 15~21%로 증가할 전망이다.

CO2 배출의 경우, EV의 급속한 증가에도 불구하고, 도로 운송에서 발생하는 CO2 배출량은 ’29년에야 정점에 이를 전망이다. ’29년 배출량은 6.7Gt CO2로 ’19년 대비 9% 증가할 전망이다.

자료제공: https://bnef.turtl.co/story/evo-2022/page/4?teaser=yes

자료편집: 핸들러전문지

- 이전글중국 자동차 필름(HS CODE: 39199090) 시장 22.08.29

- 다음글중국 제조업 고도화로 성장세를 회복하는 공업용 로봇 시장 22.07.24