일본 플라스틱 성형용 금속 주형 시장 동향

본문

일본 플라스틱 성형용 금속 주형 시장 동향

- 2022년 생산 규모 1,601억 엔으로 전년 대비 106.2% 증가

- 최근 중국, 한국, 태국을 비롯한 아시아에서의 수입 증가 추세

- 향후 전공정 및 후공정 기업과의 고차원의 호혜 관계 형성 필요

상품 기본정보

• 상품명 및 관세율

- 84.80: 금속 주조용 주형틀, 주형 베이스, 주형 제조용 모형, 금속[잉곳(ingot)용은 제외]·금속 탄화물·유리·광물성 물질·고무·플라스틱 성형용 주형

- 8480.71: 사출식 또는 압축식

플라스틱용은 사출 성형*, 압축 성형, 이송 성형, 취입 성형, 진공 성형 등 각종 금형으로 분류되며, 플라스틱 재료를 가공해 가전, 자동차, 잡화류 등의 부분품 제조를 위해 사용되고 있다. 플라스틱은 그 특성상 복잡한 형상을 단시간에 저렴하게 대량생산을 할 수 있기 때문에 가전제품이나 일용품 등 폭넓은 분야에서 이용돼 주요 가공부품으로는 TV, OA기기, 가전제품, 자동차, 잡화 등을 들 수 있다.

* 사출 성형: 사출성형기 실린더 내에 가열·용융시킨 수지 재료를 고속·고압으로 금형 내로 흘려 넣어 냉각고화(冷却固化) 시켜 성형품을 얻는 방법으로 생산성이 높기 때문에 플라스틱 가공법으로 전 세계에서 널리 사용

일본 금형 시장 동향

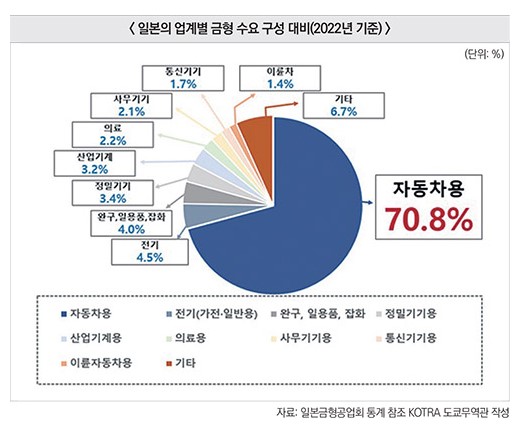

금형 제조업은 금속용과 비금속용(플라스틱, 고무, 유리 등)으로 구분되며, 주요 고객은 자동차, 전기, 전자, 정밀산업 부품업체 등으로 전통적인 프레스용 금형과 플라스틱의 보급에 따라 수요가 확대되어 온 플라스틱용 금형이 전체의 약 70%를 차지한다. 재료 가공 방법에 따라 판 형태의 재료를 끼우거나 밀어 붙임으로써 눌러서 성형하는 개방형 금형인 ‘다이(Die, 프레스 금형, 단조용 금형 등)’와, 녹인 재료 또는 분말 형태 재료 등을 부어 흘려 넣어서 한 번에 성형하는 밀폐형 금형인 ‘몰드(Mold, 플라스틱용 금형, 다이캐스팅용 금형 등)’로 크게 구분된다.

과거 일본 국내 금형의 수급관계는 수요에 비해 공급량이 적어 수요에 대응하기 위해서 어떻게 안건을 처리하느냐에만 주력하던 시절이 있었으나, 현재는 고객사의 해외 전개 및 한국이나 중국 등 신흥국의 대두로 일본 내 금형 수요가 감소한 결과 공급 과다 상태가 돼 타사와의 차별화가 불가능하고 단순한 가격경쟁에 빠져버린 상황이 됐다. 이에 금형 업계는 경쟁력 확보를 위한 재편 움직임 하에 IoT 자동화 및 디지털화를 통한 인적자원 절약 및 인력 확보에 주력 중이다.

그러나 금형 업체 상당수가 중소 영세기업이므로 발주자와의 관계상 협상력이 약해 충분한 수익을 확보하지 못하는 경우도 적지 않고 대기업과 영세기업의 양극화가 진행되는 가운데 고품질, 고부가가치 품을 중심으로 한 성장이 전망된다.

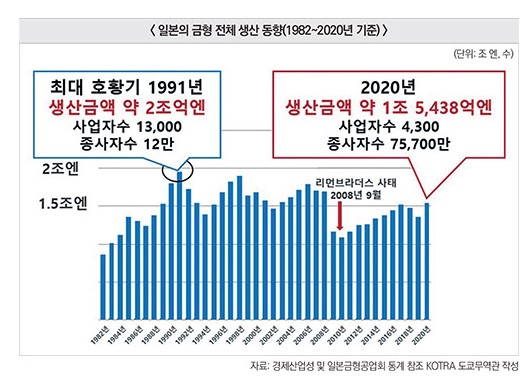

일본 경제산업성이 집계한 공업통계에 따르면, 2020년도 일본의 금형 생산 시장 규모(금액 기준)는 약 1조5,438억 엔으로 전년 대비 13.5% 증가했으나, 비교 가능한 최대 절정기인 1991년이 약 2조 엔으로 29년 동안 전체 시장은 22.8% 감소했으며, 2021년도는 약 1조4,836억 엔으로 전년 대비 3.9% 감소를 추정하고 있다.

또한, 2020년도 사업자 수 및 종사자 수도 현저히 줄어 1991년 대비 각각 66.9% 감소, 36.9% 감소를 기록해 중소·소규모 기업의 제휴나 조직 재편으로 시장 규모 축소의 일로를 걷고 있다.

제조업의 원점인 금형산업은 주력 사용자인 자동차, 전자·전기, 정밀산업의 성장과 함께 해왔으나, 최대 고객인 자동차, 전기업계 모두 기종 통폐합과 모델 체인지 주기 장기화, 부품 공통화 등을 추진하고 있고 향후 전기차(EV)가 보급되면 부품 수가 크게 감소할 것으로 예상돼 자동차산업용 금형 수요는 더욱 줄어들 것으로 보인다.

2022년 수요 업계별 생산 금액 구성비를 살펴보면, 1위는 자동차용으로 전체 시장의 70.8%로 가장 크며, 그다음이 가전제품(4.5%), 완구·생활잡화(4.0%) 등으로 다른 업계 수요는 비등하다.

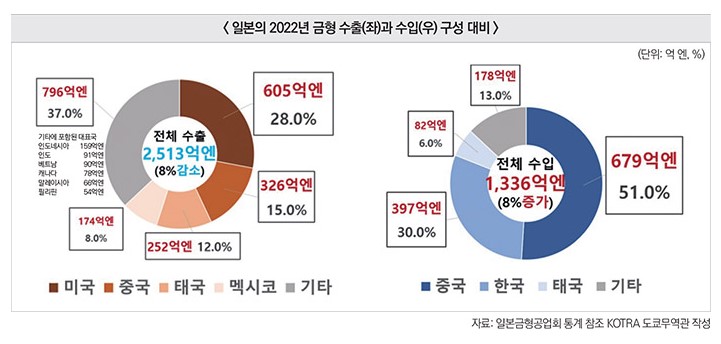

다음으로 수출입을 살펴보면, 2022년 금형 전체 수입액은 1,336억 엔(전년 대비 8%↑)으로 증가 추세이며, 중국 579억 엔(11.6%↑), 한국 397억 엔(2.8%↑), 태국 82억 엔(2.4%↓)이 차지했다.

반면, 수출액은 2,153억 엔(전년 대비 8%↓)으로 감소 추세이며, 미국 605억 엔(6.1%↓), 중국 326억 엔(23.9%↓), 태국 252억 엔(4.6%↓) 순이었다. 과거 일본은 많은 내수와 외수로 세계 제일의 생산 금액을 자랑해 금형 대국으로 불렸지만, 현재는 중국 및 한국 등 글로벌 기업과의 경쟁이 심화돼 금형 생산국의 다양화가 진행되고 있다는 것을 알 수 있다.

플라스틱 금형 시장 동향

2022년도 일본의 플라스틱 성형용 금형 생산 시장 규모(금액 기준)는 전체 1,601억 엔으로 전년 대비 106.2% 증가했으나, 비교 가능한 최대 호황기인 2007년이 2,200억 엔으로 15년 동안 27.2% 감소했다.

가장 큰 비중을 차지하는 사출 성형 및 압축 성형용 2022년 생산 시장 규모는(금액 기준) 1,317억 엔으로 전년 대비 7.4% 증가했으나, 2007년 대비 26.5%로 대폭 감소 추세이다. 또한 그 외 기타 금형용(이송 성형, 취입 성형, 진공 성형 등) 2022년 생산 시장 규모는(금액 기준) 284억 엔으로 전년 대비 0.1% 증가이나, 2007년 대비 30.1%나 수요가 감소했다.

이렇듯 금형 수요 감소가 이어지는 가운데 러·우 사태 및 엔화 가치 하락으로 원자재비 급등과 설비투자와 인건비 등이 경영을 압박하지만, 향후 반도체 제조 장치 부품이나 의료기기 등의 성장 산업 참가를 목표로 하는 금형 기업이 증가하고 있다.

2020년 플라스틱 성형용 금형의 일본 내 지역별 생산 금액은 3,828억 엔으로 금형 전체 생산 금액의 31%를 차지하며, 생산 규모는 아이치현(16.1%), 오사카부(7.6%), 시즈오카현(7.2%), 도야마현(6.4%), 기후현(6.2%) 순이다.

코로나19 확산 이후 간토 지방*에서는 수주에 차질을 빚어 수주가 연기되거나 취소되는 등 수주량을 크게 떨어뜨린 사례가 보였고, 자동차 산업이 집적된 주부지방**에서는 반도체를 중심으로 한 부품 공급 부족으로 자동차 감산이 계속됐을 뿐만 아니라 견적 의뢰나 문의가 있어도 거래처의 재택근무 및 방문 금지로 인해 협의가 안 돼 금형 제작이 진행되지 않는 등 영향이 있었다.

* 간토 지방(関東地方): 도쿄도(東京都), 이바라키현(茨城県), 도치기현(栃木県), 군마현(群馬県), 사이타마현(埼玉県), 지바현(千葉県), 가나가와현(神奈川県) 등 1개 도와 6개 현

** 주부 지방(中部地方): 니가타현(新潟県), 도야마현 (富山県), 이시카와현(石川県), 후쿠이현(福井県), 나가노현(長野県), 기후현(岐阜県), 야마나시현(山梨県), 시즈오카현(静岡県), 아이치현(愛知県) 등 9개 현

수입 동향

2022년 일본의 고무 또는 플라스틱 성형용 금속 주형(HS Code 8480.71) 전체 수입 규모는 전년 대비 5.8% 증가한 약 797억 엔을 기록했다.

상위 수입국은 중국(50.76%)과 한국(35.57%)이 전체 86.33%를 차지해 높은 점유율을 보이고, 그 뒤를 태국(5.52%), 베트남(2.31%), 대만(1.77%)이 잇따른다. 한국으로부터의 수입 금액(2022년 기준)은 전년 대비 5.8% 증가한 283억 엔으로, 코로나19 감염 확대로 많이 감소했던 268억 엔(2021년 기준)에서 예년의 회복세를 보였다.

최근 중국이나 태국을 비롯한 아시아에서의 수입 비율이 높아지고 있고, 특히 3차원 CAD나 신형 공작기계 도입에 의해 기술력이 향상된 한국과 중국으로부터의 수입이 증가하고 있다.

경쟁 동향

금형은 양산품 제조의 필수품으로 금형산업의 특성상 지역 조달에 의해 발주가 이루어져 플라스틱 사출 금형 제조사 역시 자동차 산업과 관계가 깊은 아이치현이나 오사카부를 중심으로 성장하고 있다.

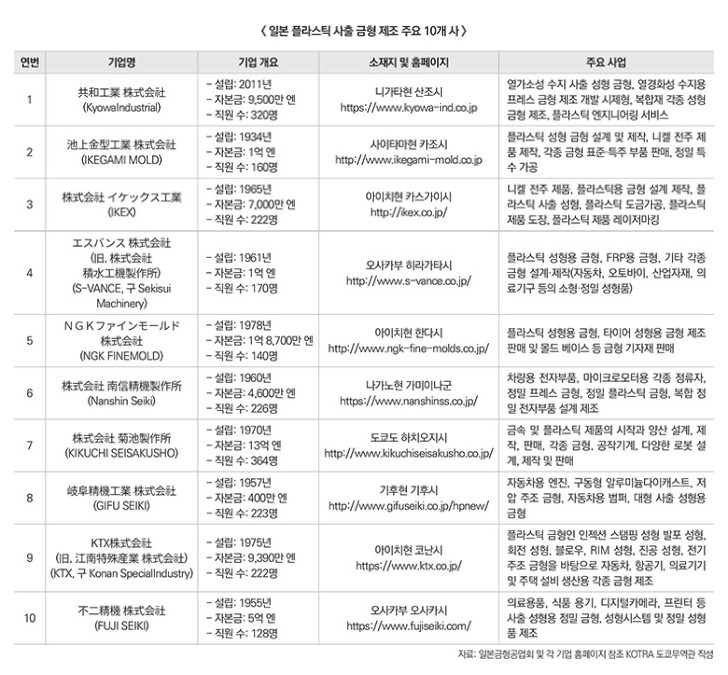

교와공업은 플라스틱용 금형으로 인젝션, FRP용, 특수 블로우용 컴프레션, 복합재(장섬유) 가공용에 강점을 가지고 자동차, 가전·OA, 주택 설비, 유통 자재, 잡화 등의 폭넓은 고객처가 있다.

케가미금형공업은 최신 금형 설계 및 제조기술 도입에 힘쓰는 성형용 금형 전문업체로서 3차원 CAD 데이터 수주 및 하이 사이클 금형 설계·제조를 특기로 한다.

NGK 파인몰드는 플라스틱용 금형 인젝션과 타이어 성형용 금형 전문업체로 자동차 도어 트림 및 시트를 중심으로 한 금형을 제작해 도요타 60%, 혼다 25%, 닛산 10% 비율로 납품 중이다.

KTX는 세계 대기업 자동차 제조사용 내장재(인파네·도어 등)의 플라스틱 성형용 금형 제조가 주요 사업으로 미크론 단위의 작은 구멍이 있는 폴라스 전주®(특허)를 시작해 세계 톱 레벨의 전주 관련 기술을 보유하고 있고 미국, 태국, 한국, 중국에 거점이 있어 금형 및 설비의 해외 각지에 납품과 대응이 가능하다.

후지정기는 고정도 정밀 플라스틱 금형의 제조를 강점으로, 특히 1995년 CD 플라스틱 케이스용 양산 타입을 개발해 매출이 급팽창했으며 일본 금형 시장 축소에 대응해 아시아 생산거점을 토대로 글로벌 전개를 가속화하며 자동차 및 2륜용 정밀 성형품 사업을 중심으로 사업 확대 중이다.

한편, 플라스틱 금형 제조 대기업이었던 세키스이공기제작소(積水工機製作所)는 경영 악화로 도쿄 증권거래소 상장이 폐지되고 추후 산코합성(三光合成)의 완전 자회사가 되어 사명을 에스반스(エスバンス)로 변경해 기존의 강점인 플라스틱 성형용 금형, FRP용 금형, 기타 각종 금형의 설계·제작(자동차, 오토바이, 산업자재, 의료기구 등의 소형·정밀 성형품)을 진행 중이다.

수입 규제 및 인증

금형에 관한 특별한 수입 규제는 없으나, 일본 국내산 및 최대 수입국인 중국산 대비 경쟁력을 확보하려면 ISO 9000* 등의 인증 취득을 추천한다.

* ISO 9000: ISO(국제표준화기구)가 정한 품질관리시스템에 관한 국제 규격 군으로 품질보증에 관한 요구사항을 표준으로 규격화한 것. 이 규격에 근거해 제품(서비스)의 공급기업이 사내에서 품질관리 구조를 자체 평가하거나 고객이나 제삼자 기관이 공급자의 품질관리 상황을 심사. ISO9000에서 규정하는 품질관리시스템은 기업을 하나의 시스템으로써 파악하고 프로세스 지향으로 업무를 실행해 지속적으로 개선함으로써 제품(서비스)의 품질을 향상시키는 것을 목적으로 함

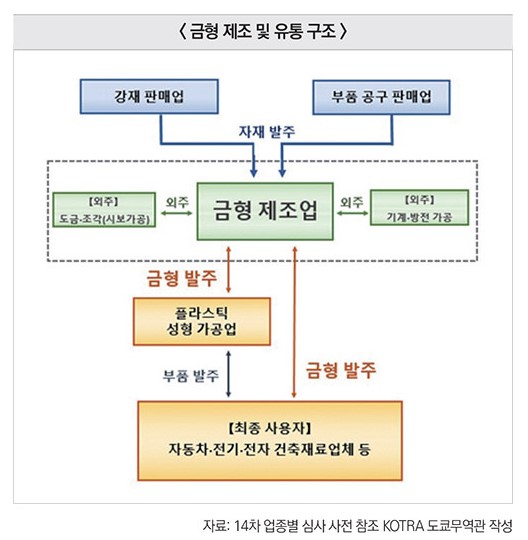

유통 구조

금형 제조업은 외주 생산방식이 활발한 산업으로, 자동차 모델 체인지 시에는 1개 차종에 400~500종의 프레스용 금형이 일시에 발주되기 때문에 자사의 생산 능력을 초과하는 만큼 외주에 의존할 수밖에 없다. 또한, 소상공인 간 기계를 상호 융통하거나 협력해 주는 일이 빈번하고 플라스틱 제품 표면에 무늬를 내기 위한 금형 조각(시보 가공) 등 특수 분야에 독자적인 기술력을 가진 기업이 존재한다는 점 등의 이유를 들 수 있다.

아울러 금형은 단품별 생산으로 제품마다 사용자의 요구에 맞추거나 사용자와의 의사 조율로 설계를 하는데, 금형 제조업자는 고객이 원하는 요구사항을 참고로 금형 설계 속에 경험과 노하우를 접목시켜 성형품이 고객이 원하는 제품이 될 수 있도록 금형을 제작하도록 해야 한다.

이러한 이유로 상사를 거치지 않고 최종 사용자(엔드 유저) 또는 성형업자의 직접 주문이 주를 이루며 거래 형태는 다음과 같이 크게 세 가지로 나눌 수 있다.

① 최종 사용자인 자동차나 전자·전기 제조사가 금형업체에 직접 발주해 최종 사용자가 지정하는 성형 공장에 납품

② 최종 사용자로부터 제품을 발주받아 플라스틱 성형가공업체가 스스로 금형을 기획해 금형업체에 발주

③ 금형업체가 주가 되어 성형 및 가공 부문까지 도급받아 금형을 제작해 성형 가공을 성형 가공자에게 위탁하고 완성된 성형품을 최종 사용자에게 납품

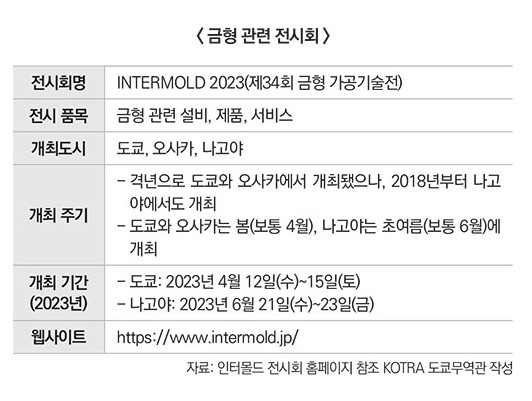

현지 전시회 정보

일본금형공업회(Japan Die and Mold Industry Association)가 주최하는 INTERMOLD 2023(제34회 금형가공기술전)은 금형에 특화돼 ‘JIMTOF(일본 국제공작기계 박람회)’나 ‘MECT(메카트로텍 재팬)’와 비교하면 개최 규모는 작지만, 전문성이 높은 전시회로 금형전과 금속 프레스 가공기술전을 공동 개최한다.

바이어 인터뷰

한국 금형 회사와도 협업 관계가 있는 플라스틱 금형 전문 제조사 대표 I씨에 따르면, “금형 수요의 대부분을 차지하는 자동차 관련의 경우 다품종 소량을 효율적으로 신속하게 생산할 수 있는 체제 구축이 필요하다. 그래서 정밀도 요구가 적은 금형을 한국에 의뢰해 제작하면 공작기계 및 저렴한 인건비와 재료로 제조원가를 1/4 정도까지 줄일 수 있어 같은 등급의 일본산 금형보다 압도적인 가격경쟁력을 가진다.

물론 금형 제작 후 당사는 후공정 유지보수 등의 서비스를 담당하고 있어 한국 기업과의 협업을 통해 원가절감을 이루며 타사와의 경쟁력을 높이고 있다”라고 말했다.

덧붙여, “금형은 그 제조과정에서 고객사와의 긴밀한 협의가 불가결하므로 일본어로의 의사소통 및 문제 발생 시의 신속한 대응과 행동력이 지속적인 협업 관계로 발전할 포인트가 될 것으로 생각한다”라고 전했다.

시사점

리먼 쇼크 및 코로나19 영향으로 일본의 제조업을 지탱하는 중소 금형 제조업자의 경영환경은 점점 어려워지고 있고 주요 고객인 자동차와 전기·전자 업계의 일본 내 생산액이 감소하면서 금형 수요가 주춤하지만, 수입량은 증가해 해외 금형업체와의 경쟁도 더욱 치열해지고 있다.

이렇듯 글로벌 경쟁이 격화되는 가운데 신제품 개발 사이클은 점점 짧아져 다양해지는 제품 개발 측의 요구에 대응하기 위해서는 신소재나 디자인 형상에 대응한 공법의 개발 및 새로운 제조 노하우가 요구된다.

일본 금형 제조사들은 국내 경쟁사 및 해외 제조사와의 차별화를 도모해 품질, 가격, 납기, 기술, 유지보수 서비스 면까지 생산방식을 재검토하고 있어 이러한 시점에서 우리 기업들은 기존 공급망에서 금형의 단 공정만을 담당하는 것이 아니라 전공정 및 후공정 기업과의 연계를 모색해 고차원의 호혜 관계 형성에 힘써야 할 것이다.

* 자료제공: 일본 관세청, 재무성, 경제산업성, 일본금형공업회, 금형신문, 일간공업신문, INTERMOLD, 14차 업종별 심사 사전, 각 기업 홈페이지 및 KOTRA 도쿄무역관 자료종합

* 자료편집: 핸들러전문지

- 이전글덴마크 산업로봇 시장 동향 23.07.21

- 다음글2023년 하반기 경제·산업 전망 23.07.21